詹誼

2014-08-12 16:34:55

詹誼

2014-08-12 16:34:55

如何增強抗風險能力、提高收益、在市場變化中找到自己的出路,仍然是各航空公司要面對和解決的問題。

【環球旅訊】(特約評論員 詹誼)作為全球航空業頂尖雜志之一的美國《航空周刊》,在6月又如期發表了年度“最佳運營表現航空公司”榜單(Top-Performing Airlines,簡稱TPA)。TPA排名通過衡量四項指標——財務狀況(Financial Health)、盈利表現(Earning Performance)、資本效率(Capital efficiency)和商業模型性能(Business Model Performance),對全球67家年收入超過2.5億美元的上市航空公司進行評分排名,以此來評價他們在過去一年中的運營表現和財務管理能力。同時,為了更客觀的評價各航空公司,TPA還根據收入規模和所在區域兩項指標分別發布了相應的榜單。可以說,在復雜多變的航空業,TPA成功的用單一分值較為客觀的評價了各上市航空公司的整體表現和市場地位,有較好的借鑒價值。

2013TPA排名分析

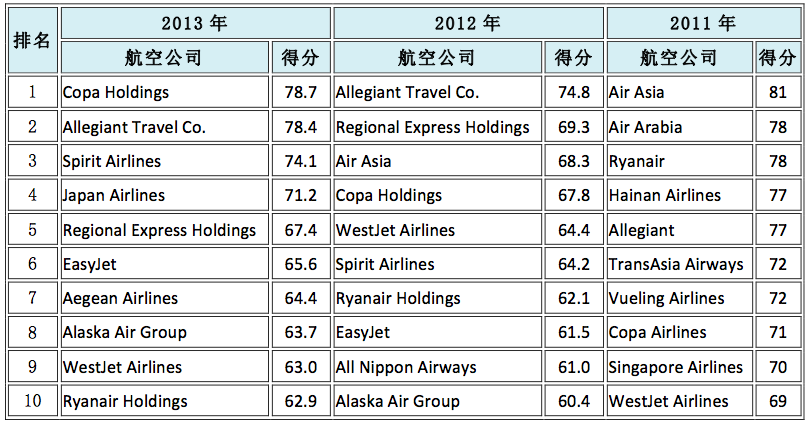

表一、2011-2013TPA運營表現十佳航空公司列表

在運營表現十佳的航空公司中,除日本航空(JAL)和希臘Aegean Airlines取代了馬來西亞Air Asia和全日空(ANA)外,其他八家航空公司都是2012年榜單上的老面孔。作為航空業明星的Air Asia從2012年總排名第四,直接跌到十名開外有些讓人驚訝。而日航卻在破產保護下勵精圖治,一舉取得總分排名第四的成績也讓人看到傳統航空公司后勁十足。事實上,日航因2010年進入破產保護程序后沒有發布相關財務信息而被剔除出TPA榜單達三年之久,但走出破產保護后的日航,以強者姿態重新回歸TPA榜單,不僅一舉成為亞太區得分最高的航空公司,也在TPA總分榜單中排名第四。取得如此成就的主要原因是其破產保護下成功的成本壓縮和結構重組計劃。正如TPA評審Craig-Jenk所描述的那樣:“成本和結構重組讓日航擁有了新的可執行的成本控制文化”。這些變化終于讓日航在今年摘到了果實。

而事實上,通過并購或者架構重組而重獲新生的老牌航空公司絕非日航一家。美國達美航空(Delta Airlines)、南美LAMTAM航空集團、歐洲國際航空集團(International Airlines Group,IAG)和美國航空(American Airlines)通過并購或重組在去年都取得了雙位數的TPA分數增長。這里需要著重介紹并沒有出現在十佳榜單中的美國達美航空——雖然今年其TPA得分總排名第十二位,但其卻是2013年進步最大的航空公司——得分相比2012年增加了19.4分;在年收入超過60億美元的大型航空公司里,得分名列第三;達美也是去年全球最賺錢的航空公司。而事實上,在6年之前,達美深陷經營困境,破產保護期達19個月之久。在剛走出破產保護后不久,達美于2008年兼并了同樣剛走出破產保護程序的難兄難弟美國西北航空。雖然兩家航空公司的航線網絡互補性非常強,但當時業界并不是特別看好這個聯姻,原因主要是對融合兩大老牌公司各自根深蒂固的企業文化以及整合兩套獨立的龐大運營系統沒有太大的信心。不過事實證明大家低估了達美的管理和運營能力。正如Hamlin交通咨詢公司總裁George Hamlin評價說:“(達美)與西北航的合并只是一種方法和手段,真正讓其脫胎換骨的還是其管理、運營、文化包容和戰略規劃方面的卓越能力。”。而事實上,達美當初確實做了一些即使現在看來也頗為冒險的戰略決定。例如,縮減虧損的航空樞紐的同時開辟新的航空樞紐;為了降低燃油成本直接購買了位于賓夕法尼亞州的Trainer煉油廠;為了鞏固跨大西洋航線市場而收購維珍大西洋航空49%的股份;為了增加在美國西海岸的航線網絡優勢建立西雅圖航空樞紐而不顧其戰略合作伙伴阿拉斯加航的反對;為了加強南美洲的市場地位而投資巴西GOL航空和墨西哥國際航空(Aeromexico)。但是,正是這些貌似風險的戰略布局,才成就了今天的達美——全球最賺錢的航空公司。實際上,想通過合并或并購來實現“1+1>2”的航空公司不在少數。歐洲的AIG、法荷航、漢莎等雖然一直有行業并購活動,但似乎并沒有達到如達美航空般理想的效果。普華永道行業分析師Bryan Terry解釋:“很多所謂合并后的航空公司事實上一直在獨立運營,甚至在一些可以明顯降低成本的領域,例如銷售網絡、維修基地和員工管理上,也是如此。”這樣的合并效果可想而知。

另外,在榜單排名中,Allegiant航空亦是美國民航業的一個“異類”。正是因為其獨特性,讓這家年收入不到10億美元的航空公司,一直穩居TPA總分排名前十位,2012和2013年更是分別獲得第一和第二的驕人成績。Allegiant是一家連接美國二線旅游城市的低成本航空公司。因為飛行旅游城市,所以不需要高頻度的航班穿梭,從而可以讓Allegiant運營簽派率較低的老舊飛機。目前其運營著52架麥道80飛機、9架空客A320和6架波音B757。同時,其極強的領先于行業的機上增值服務和其他旅游服務的銷售能力也是其盈利能力的保證。TPA評委Neidl甚至樂觀的認為:“Allegiant以目前的商業模式發展,至少還有10年的增長空間。”

相比于北美航空公司整體經營業績向上,歐洲航空公司的表現則乏善可陳。來自歐洲的Easyjet、Aegean Airlines和Ryanair分別排在了2013年度前十佳航空公司榜單中的第六、七、十位,歐洲的傳統大型航空公司則全部落選。其三大航空集團——德國漢莎、IAG和法荷航,即使在只有23家航空公司參與排名的年收入超過60億美元的細分組別里,排名也僅僅分別為第十、十三和十六位。實際上,歐洲航空市場的不盡如人意,除了歐洲經濟復蘇緩慢、航空公司運營能力和市場反應速度有待提高外,一些重要但容易被人有意或無意忽視的因素正桎梏這些航空公司的運營和發展。

歐洲各國對航空業監管相對嚴格,例如對勞動者的保護、對機場環境及運營能力的監控和發展限制、高福利國家導致的沉重稅負、環境保護而衍生的碳排放成本等,都讓歐洲航空公司肩負了過多的責任。即便如此,歐洲航空公司既要在傳統的亞洲和袋鼠航線上對付來自中東財大氣粗的三大航空公司的競爭,又要在中短途航線上與Ryanair、Easyjet等廉價航空一比高下。正如馬耳他航空公司首席執行官彼得·戴維斯所說的那樣:“現在,歐洲的傳統航空公司基本上沒有不虧本的。最糟糕的是,我們甚至不知道下一步應該怎么辦。低成本航空公司步步緊逼,似乎要替代我們。而海灣地區的新興航空公司也在不斷擠占我們的市場份額。”

廉價航空的是與非

縱觀最近三年的TPA十佳榜單,廉價航空每年都能穩占六席,其中加拿大的Westjet、愛爾蘭的Ryanair和美國的Allegient更是年年上榜。在2009-2013年平均得分最高航空公司十佳榜單中,也有五席被廉價航空公司占據。但不得不承認的是,廉價航空因其自身的運營特性,使其幾乎只能在中短程點對點運輸上能顯示出其競爭優勢。而在中遠程航線上,廉價航空就幾乎銷聲匿跡了。雖然AirAsiaX號稱最為成功的遠程廉價航空公司,但與其母公司AirAsia的發展速度相比則幾無可圈可點之處。與其如將AirAsiaX定義為“遠程廉價航空”,不如定義為用A330來填補A320航距不足出現空白航點的“寬體機廉價航空”。

事實上,站在旅客角度,廉價航空和傳統航空在服務上的界限已經越來越模糊——越來越多的傳統航空公司為了提高收益也開始收取各類之前只有廉價航空公司才收取的服務費用,例如托運行李費、餐食費和選座費等。同時,在廉價航空上,如果旅客購買了服務包,其一樣能享受傳統航空公司才提供的各類服務。所以,到底是因為拆分銷售了所有服務而表現出來的“低廉裸價”假象,還是因為提升了運營效率和改變了成本結構從而創造了真正成本優勢的“低成本”航空公司,是擺在想轉型走廉價路線的航空公司面前的課題——這對于目前中國大陸刮起的轉型廉價或低成本航空的旋風、或者叫“妖風”,更有借鑒和警惕意義。

表二、TPA2009-2013平均分前十榜單

亞洲和中國航空公司表現未如理想

在TPA排名的所有航空公司中,2013年有30家航空公司得分下滑,而其中有19家來自亞太地區——而該地區同期得分上升的航空公司僅為10家。這個數字也正好說明亞太地區相比于其他地區、特別是北美,其運營處境相當困難。但是,和歐洲航空公司不同,亞太航空公司目前的狀況很大部分“咎由自取”——其中一個主因是“運力增長太迅猛,特別是來自區域內的廉價航空公司”,TPA評審委員、來自紐約的Craig Jenk評價說。而事實上,根據IATA公布的2013年數據,全球客公里收入(RPK)和座公里收入(ASK)年增長率分別為5.2%和4.8%;而這兩個數字在亞太地區則分別為6.3%和8.2%,運力增速超過旅客增速的1.9%!而中國作為全球第二大航空市場,其RPK和ASK增速則分別為11.7%和12.6%,同樣運力投放快于旅客增長。事實上,在2011-2013年各年度總分排名前十佳榜單中,來自亞太地區的航空公司呈逐年下滑的趨勢,從四家逐步下降為兩家。而一直榜上有名的AirAsia,今年卻直接從十佳榜單中消失。其中一個主要原因也是因為其運力增長過快導致的飛機運營效率的降低——亞航已經連續兩年ASK的增速大于PRK的增速。而在2014年,還將有約710架飛機交付給亞太地區的航空公司運營,而大陸地區的國航、南航和東航則將分別接受55架、65架和58架飛機。這對于亞太及中國航空市場又將是一次考驗。

另外,由于亞太地區地域遼闊、國家眾多且文化背景各異,導致其既沒有建立起類似歐洲的“單一天空”航空市場,也沒有出現類似歐洲的IAG、法荷航等區域內跨國航空集團,更不可能有如美國巨型航空公司一般的合并案發生。在運營上各自為政、在機制上難以協調,使亞太地區的航空市場競爭尤為激烈。一個簡單的例子,北美、歐洲和亞太的國際航空樞紐機場數量分別為8個、12個和17個,在北美與歐洲的樞紐機場分別由3家和8家航空公司或航空集團運營;而在亞太地區,這17個樞紐機場卻由15家相互獨立的航空公司各自把持。

而來自中國大陸地區的四大航中,海航依然是2013年度大陸地區得分最高的航空公司;國航則一直不溫不火的在50分上下徘徊;南航和東航則很好的保持了逐年下滑的態勢。在2013年收入超過60億美元航空公司排行中,東航、南航分別倒數第五和第六位。事實上,根據財報數據,四大航最近幾年的日子也確實煎熬。除海航在2013年凈利潤同比錄得增長外,其他時間四大航的凈利潤均在大幅下跌。國航甚至持續三年跌幅均超過30%。;南航更在2012年凈利潤跌幅達到48.22%。如果四大航不是享受著巨額匯兌收益的免費午餐,估計這些數字更不忍直視。

總結

2013年TPA排名讓我們看到了各航空公司一如既往的在努力應對運營環境持續變化和全球經濟上下波動帶來的各項挑戰,但高投入、高風險、高責任的特性還是讓航空業凈利潤率只有可憐的2.65%。換句話說,航空公司只能從每位旅客掙5.94美元。如何增強抗風險能力、提高收益、在市場變化中找到自己的出路,仍然是各航空公司要面對和解決的問題。

另外,就TPA榜單本身而言,由于很多航空公司并未公開上市,所以這些航空公司被排除在外,特別是榜單中并未包含對全球航空業已經有著舉足輕重影響的中東三大航空公司,這多少讓該榜單有所欠缺和遺憾。

延伸閱讀:

財務狀況(30%):是衡量一個航空公司的整體財務實力。該指標基于航空公司的償付能力、流動比率、固定費用比例、負債與權益資本、經營收入率、償債能力和流動性。同時流動性的衡量包括現金及可用的資金流的操作能力、隱含的借貸能力(基于完全的資產抵押債務率估算,以及按座公里收益折算出的不受限制的現金儲備)。

盈利表現(30%):是基于一系列指標測量的盈利要素。這些要素包含現金流邊際利率和年度收入與成本的單位變化

資本效率(20%):取決于現金流的確定的投資回報率。提供一般公認會計準則為基礎的、剔除通貨膨脹后的內部回報率。

商業模型性能(20%):得分來自以下三個量化指標:1)企業總價值,代表一家航空公司的經濟價值;2)現金流;3)經濟利潤,衡量行公司給投資者(包含投資者和債權人)創造所有價值。

未登錄

關注『環球旅訊』公眾號

獲得最新行業資訊

微信掃碼參與話題討論

評論